Menores exportaciones para la industria frutícola de Washington

El tamaño de las cosechas, los trastornos globales y las fluctuaciones del mercado están obligando a los exportadores a repensar los destinos de las manzanas en Washington.

Los cargadores están moviendo menos fruta a través de los puertos de Seattle y Tacoma en Washington este invierno.

Parte de eso se debe a la corta cosecha de manzanas, revisada a la baja a 100 millones de cajas debido a que el clima helado golpeó la cosecha tardía.

“Cuando tengamos una cosecha del tamaño de la que tenemos este año, podríamos moverlo todo a nivel nacional. Realmente no necesitamos exportaciones”, dijo Steve Reinholt, director de ventas de exportación de Oneonta Starr Ranch Growers, con sede en Wenatchee, típicamente uno de los mayores exportadores de manzanas de Washington.

Pero Reinholt y los representantes de otras mesas de ventas líderes llaman a esa estrategia miope. La industria necesita mantener relaciones con esos clientes extranjeros para la próxima cosecha de 120 o 130 millones de cajas.

“Ningún mercado va a esperar. Muchos de nuestros mercados se han llenado con manzanas de Europa del Este, manzanas turcas”, dijo Bryan Peebles, director de ventas de exportación de Chelan Fresh. “¿Y cómo será la cosecha del próximo año? ¿Todavía hay una cosecha de 140 millones de cajas?”

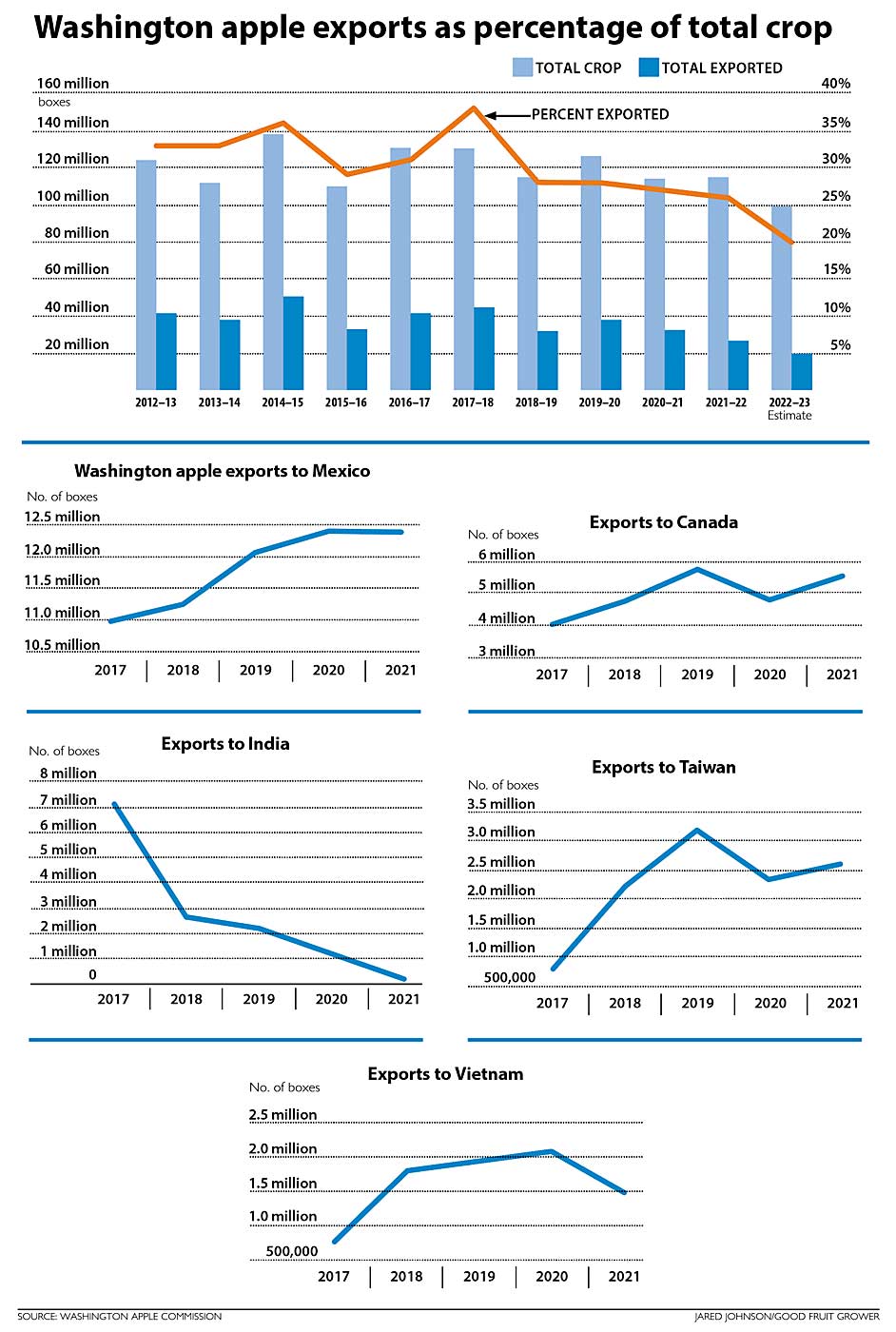

La última vez que Washington casi alcanzó los 140 millones de cajas, en 2014, se exportó el 35 por ciento. Solo en la India se enviaron más de 7 millones de cajas de Red Delicious.

Ese mercado de exportación de 2014 ya no existe y los transportistas dicen que no volverá.

Años de aranceles hundiendo el mercado indio. Una pandemia que amenaza las cadenas de suministro. Las tarifas de flete marítimo se disparan. Los efectos dominó de un dólar fuerte. Los costos de producción cada vez mayores de los productores.

Mientras tanto, los cambios varietales y las fuerzas económicas escritas en grande y en pequeño están cambiando la ecuación de lo que los productores del Noroeste necesitan que sea el mercado de exportación.

Entonces, ¿cómo es la nueva hoja de ruta de exportación? Menos rojos y más Cosmic Crisp, seguro.

En 2014, Washington exportó 44 millones de cajas de rojas, dijo Todd Fryhover, presidente de la Comisión de Manzanas de Washington. En 2022, los productores cosecharon 13 millones de cajas y el mercado interno puede absorber fácilmente 10, dijo.

El año pasado, se exportó el 24 por ciento de la cosecha, la segunda proporción más baja en décadas. Y una parte cada vez mayor de las exportaciones se queda en América del Norte, lo que a Fryhover le gusta llamar la corte local de Washington. “Vamos a enviar la cantidad más pequeña que hemos tenido en los últimos 20 años”, dijo. “Eso solo muestra lo rápido que están cambiando las cosas”.

Desafíos portuarios

Northwest Seaport Alliance, el administrador de operaciones de carga marítima para los puertos de Seattle y Tacoma, conoce los desafíos que obstaculizan a los cargadores de manzanas y peras en los últimos años y está tratando de abordarlos, dijo Steve Balaski, director de desarrollo comercial de la alianza.

Pero algunos problemas (altas tarifas de flete y falta de un servicio eficiente a los mercados clave) son de naturaleza global.

Reconociendo los desafíos de la congestión en 2021, el año pasado la alianza se asoció con el Departamento de Agricultura de EE. UU. para poner a prueba un proyecto que permitiría a los exportadores agrícolas preparar contenedores con anticipación en un «lote de almacenamiento fuera del muelle», y el USDA reembolsaría a los transportistas por el costo. Una de esas instalaciones en la Terminal 46 en Seattle ahora alberga la infraestructura para alimentar pilas de contenedores refrigerados.

Balaski dijo que su objetivo era ayudar a los exportadores agrícolas a mantener la coherencia con sus clientes en el extranjero, pero no tenía detalles sobre qué productos básicos habían utilizado el programa. Good Fruit Grower contactó al USDA para obtener más detalles, pero no compartió ningún dato sobre el programa piloto. La agencia planea continuar este año y también está examinando la viabilidad de aumentar las tasas de reembolso de $400 por contenedor refrigerado y $200 por contenedor regular, que no cubrieron por completo los costos de los transportistas, dijo Balaski.

Sin embargo, las entrevistas de Good Fruit Grower muestran que los transportistas de frutas ni siquiera han estado usando el programa. Los exportadores dicen que la acumulación ha disminuido; Hubiera sido bueno tener la solución de almacenamiento en 2021, pero ahora no vale la pena.

“No se puede obtener el equipo con suficiente anticipación”, dijo Reinholt, además de que las tarifas eran bastante altas para la cantidad limitada de tiempo que podría ahorrar el almacenamiento avanzado. “Puede recoger el contenedor, cargarlo en Wenatchee o Yakima y llevarlo de regreso al puerto casi al mismo tiempo, por lo que no ahorra tanto”.

Un punto brillante real: nuevo servicio directo a Vietnam.

«Servicio de veintiún días, no se puede superar eso», dijo Marc Pflugrath, director de desarrollo de negocios internacionales de CMI Orchards, que también realiza envíos a Vietnam a través de otros servicios.

El mercado de gama relativamente alta todavía se ve fuerte, dijo. Por ejemplo, está vendiendo Ambrosia allí por un buen retorno para los productores.

Fryhover también citó a Vietnam como un mercado fuerte, uno de los pocos mercados extraterritoriales donde la comisión de la manzana ve un crecimiento.

Peras

Para los exportadores de peras, los desafíos en Seattle y Tacoma son aún peores. Ya no existe un servicio eficiente desde el noroeste hasta los puertos de las naciones de América del Sur y Central con fuertes mercados de peras.

«Básicamente enviamos todo desde Oxnard o Long Beach», en California, o lo transportamos por camión a México, dijo Lina Sanchez, gerente de ventas de exportación de Duckwall Fruit de Hood River, Oregón. Esas ineficiencias y costos más altos reducen el potencial que alguna vez fue brillante para los mercados sudamericanos. “Brasil desapareció para nosotros el año pasado”, dijo, porque ahora lleva 60 días en el agua en lugar de 30.

Afortunadamente, las peras estadounidenses han experimentado un crecimiento significativo en el mercado mexicano, un 20 por ciento más el año pasado, dijo Sánchez.

“Para México, hace mucho sol. Estamos produciendo volúmenes tremendos a buenos precios”, dijo Jeff Correa, director de marketing internacional de Pear Bureau Northwest, que promociona bajo la etiqueta USA Pears. «Normalmente tendríamos preocupaciones sobre la inflación, pero continúan comprando a niveles de precios más altos».

La cosecha de peras también fue ligera este año, con 16 millones de cajas, un volumen que se puede mover cerca de casa, dijo Correa. “El mercado interno se lleva 12, México se llevará tres y Canadá se llevará uno”.

Desde esa perspectiva, algunos cargadores no ven una razón “para correr el riesgo de enviar algo 45 días en el agua”, dijo. Pero, al igual que la industria de la manzana, le preocupa ceder ese espacio en los mercados de exportación.

En mercados más lejanos, como Medio Oriente e India, la industria definitivamente ha visto erosionarse su participación de mercado en los últimos años, dijo Correa. “Es un gran signo de interrogación cuando volvemos a los cultivos de tamaño normal”, dijo.

Sánchez señaló las buenas noticias: el fob es alto, impulsado por la corta cosecha de manzanas y peras.

“Eso es lo que necesitamos para restablecer la mente de los compradores, porque las cosas no se están abaratando”, dijo, “Tenemos que encontrar una nueva normalidad”.

“Cultivos de tamaño normal”

Más allá de esta corta cosecha, la reducción de las exportaciones también refleja la cantidad de superficie cultivada que alimentaba el mercado de exportación que se ha eliminado.

Pero al mismo tiempo, la industria necesita construir mercados de exportación para nuevas variedades, como Cosmic Crisp, dijo Fryhover.

Los clientes y la capacidad logística deben estar allí, porque «incluso con 120 millones de cajas, todavía necesitamos 10 millones para ir al extranjero», dijo.

Los escritorios de exportación están trabajando arduamente para lograr el equilibrio entre mantener las relaciones con los clientes que desean conservar, abasteciéndolos, y maximizar el valor de la cosecha corta en el mercado norteamericano.

Los costos de flete ciertamente también han aumentado a nivel nacional. «Puedo enviar un contenedor de manzanas a Vietnam por menos de lo que podemos transportar manzanas a la costa este», dijo Pflugrath.

Y no tiene por qué ser una conclusión inevitable que el mercado de exportación no pagará precios más altos. Depende del mercado y del cliente, dijo Peebles de Chelan Fresh.

La inflación, después de todo, es global en este momento.

“Hay que seguir hablando con los clientes. Mi equipo se ha sorprendido gratamente con las personas que han dicho que sí y el precio al que han dicho que sí”, dijo Peebles. “Todos nuestros trabajos en la mesa de exportación son para maximizar los retornos a corto y largo plazo para el productor. La necesidad de exportar podría haber disminuido, pero aún necesitamos maximizarla”.

Un lado positivo de la cosecha corta es que está elevando los precios, y los minoristas pueden ver que todavía pueden vender fruta a esos precios.

“No tienden a caer tan bajo como antes cuando recuperamos una cosecha completa”, dijo Reinholt.

También es optimista de que el próximo año, los costos de flete y la frecuencia mejorarán, a menos que se produzca otra desaceleración intencional cuando los estibadores intenten forzar las negociaciones del contrato, como lo hicieron en 2014.

«El próximo año, con suerte, habrá muchas manzanas para todos y mantener contentos a nuestros clientes y rentables a nuestros productores», dijo Pflugrath. “Ningún año es igual. Justo cuando crees que tienes la industria de la manzana resuelta, cambiará”.

Fuente: www.goodfruit.com

Nota: Los artículos de terceros publicados no necesariamente reflejan la opinión de la Cámara, su publicación intenta reflejar la diversidad de visiones.